市场预期的增量信息相对有限市场期望从中推断未来的政策取向

张继强熏陶吴京

鲍威尔在杰克逊霍尔的讲话备受关注,市场期望从中推断未来的政策取向但实际上,加息的路径并不是更加刚性+控制通胀的坚定立场+政策过早放松市场纠结之后给出偏鹰的解读,基于衰退担忧逆转加息预期的博弈可能被证伪端点利率高,久期长的预期得到强化,美股对此反应最为激烈我们预计9月加息75个基点的概率偏高我们之前提示了十年美债的风险,但如果收益率超过3.2%向上,配置机会就会重现重申美股熊市反弹已经结束,后续仍将面临估值+流动性+回购三重压力,防范二次探底风险

市场预期的增量信息相对有限。

首先,市场期待对当前中性利率的进一步解释,但鲍威尔仅提到估计的长期中性利率水平不是停止或暂停的地方,对于之前动摇的中性利率是什么,仍有一些悬念其次,市场期待9月加息的指引,但鲍威尔继续指出9月加息将取决于即将到来的数据和不断变化的前景,在某个时候放缓加息步伐可能会变得合适,这与前一次会议纪要中传达的信息一致第三,市场期望对需要降低的通胀水平给出提示,但鲍威尔只提到:虽然7月CPI降幅为正,但单月的改善远未达到委员会需要看到的水平,需要看到确定性通胀正在降低的信号

可是,鲍威尔在控制通货膨胀问题上的立场尤其坚定,强调政策不应过早放松。

演讲题目是《货币政策与物价稳定》,期间多次提到保罗·沃尔克整篇文章强调了美联储控制通货膨胀的决心:1)控制通货膨胀的原因是价格稳定是美联储的责任,是我们经济的基石无法恢复价格稳定将意味着更大的痛苦,2)控制通胀的方法是在一段时间内保持低于趋势的增长,劳动力市场会出现一些疲软,给家庭和企业带来一些痛苦,3)控制通胀的持续时间是有必要维持一段时间的限制性政策立场,历史经验强烈警告不要过早放松政策,4)通货膨胀控制的终点是我们必须坚持到工作完成为止,5)但是鲍威尔并没有对工作完成的标准是什么做进一步的解释

展望未来,你如何解读经济前景和美联储政策。

财政状况的收紧将按照住宅投资/库存耐用品消费/非耐用品消费/企业资本支出服务消费的顺序进行目前影响还没有完全体现出来,经济可能会有更多分项开始下行,基于我们8月18日的报道《拆解美国通胀推断政策及美债走势》,通胀拐点可期,但不易回落特别是核心通胀的粘度可能更持续,经济更有可能首先是滞胀而不是简单的衰退基于就业强劲+核心通胀可能反弹+基本面强硬+金融条件过于宽松的判断,我们预计美联储9月加息75bp的概率较大但市场对此已经有部分预期,9月加息75bp的概率已经上升到61%

市场启示:美股仍面临三重压力,美债可能存在配置机会。

我们认为,即使短期加息也不一定很快,大概率是加息周期更长,终点利率水平更高全球贫比背景下,各类资产感受鹰,美股gt的反应程度,gt,gt,美国债务美股最大的调整是因为前期美联储鹰派定价不足,而美债已经体现在前期+衰退风险对冲如果9月加息50bp,我们前期判断3.2%可能仍然是美债收益率的顶部在加息75bp的形势下,后续收紧的预期可能会继续升温,届时有超过3.2%的风险但即使在这种情况下,考虑到衰退风险和紧缩预期的对冲,我们仍将其视为长期配置机会重申美股熊市反弹已经结束,后续仍将面临三重压力,防范二次探底风险

风险:俄乌冲突超预期,美国通胀超预期。

上导轨轴承

有限的增量信息,但坚定的反通胀立场

市场预期的增量信息相对有限。...

市场会议前三大关注点无增量信息:

首先,市场期待对当前中性利率的进一步解释,但鲍威尔仅提到估计的长期中性利率水平不是停止或暂停的地方,对于之前动摇的中性利率是什么,仍有一些悬念。

第二,市场期待9月加息的指引,但鲍威尔的讲话与7月的会议纪要和近期美联储其他官员的声明并无明显不同9月加息将取决于即将公布的数据和不断变化的前景在某个时候,伴随着货币政策立场的进一步收紧,放缓加息步伐可能会变得合适

第三,市场期望对需要降低的通胀水平给出提示,但鲍威尔只提到:虽然7月CPI降幅为正,但单月的改善远未达到委员会需要看到的水平,需要看到确定性通胀正在降低的信号。

..可是,鲍威尔在控制通货膨胀问题上的立场尤其坚定,强调政策不应过早放松。

演讲题目是《货币政策与物价稳定》,期间多次提到保罗·沃克尔,整篇文章都在强调美联储控制通胀的决心。具体来说:

1)控制通货膨胀的理由是价格稳定是美联储的责任,也是我们经济的基石。无法恢复价格稳定将意味着更大的痛苦,

2)控制通胀的方法是在一段时间内保持低于趋势的增长,劳动力市场会出现一些疲软,给家庭和企业带来一些痛苦,

3)控制通胀的持续时间是有必要维持一段时间的限制性政策立场,历史经验强烈警告不要过早放松政策,

4)通货膨胀控制的终点是我们必须坚持到工作完成为止,

5)但是鲍威尔并没有对工作完成的标准是什么做进一步的解释。

同时,鲍威尔强调了控制通货膨胀的三个教训:第一,中央银行可以而且需要承担起控制通货膨胀的责任,而这种责任需要信誉,即中央银行在控制通货膨胀方面的信誉极其重要,第二,本轮高通胀持续的时间越长,通胀预期越有可能变得根深蒂固,后续的通胀路径会有更多的上行风险,第三,如果高通胀变得更加根深蒂固,降低通胀的就业成本可能会翻倍所以,当前要坚持,不能犹豫,不能动摇政策,不能过早放松政策

未来加息的路径不是更刚性+控制通胀的坚定立场+政策过早放松市场纠结之后,给出了偏鹰的解读关键在于市场意识到鲍威尔的声明暗示即使牺牲经济也要控制通货膨胀基于衰退担忧扭转加息预期的游戏可能被证伪美股下跌,加息预期加强,带动2年期美债利率上行,但衰退预期随紧缩对冲,10年期美债利率波动,美元走强

市场启示:最沃尔克的鲍威尔,远端有望加息,近端仍有不确定性。

在经济层面,财政状况的收紧将按照住宅投资/库存耐用品消费/非耐用品消费/企业资本支出服务消费的顺序进行目前影响还没有完全体现出来,经济可能会有更多分项开始下行,基于我们8月18日的报道《拆解美国通胀推断政策及美债走势》,通胀拐点可期,但不易回落特别是核心通胀的粘度可能更持续,经济更有可能首先是滞胀而不是简单的衰退

在政策层面,鲍威尔的讲话位于市场预期区间的鹰派边缘,态度明显转向鹰派,但缺乏具体的行动指引鲍威尔不再强调之前的三次软着陆,而是两次提到抗击通胀的圣人保罗·沃尔克(Paul Volcker)虽然与他的连任采访有些相似,但这位通胀斗士的坚决立场仍溢于言表我们认为,即使短期加息不一定很快,也可能是更长的加息周期和更高的终点利率水平,直到通胀显著下降

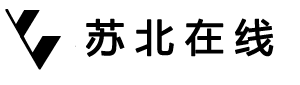

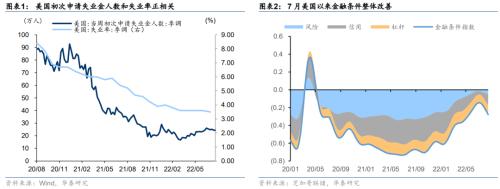

预计9月加息75bp的概率将高于50bp,但市场对此已经有部分预期对于市场最关心的9月加息,鲍威尔表示将取决于经济数据,这与我们之前的判断一致可是,我们预计9月份加息75个基点的概率较大主要原因如下:1)就业市场依然强劲,首次申请失业救济人数连续两周下降,2)工资—通胀螺旋上升的风险仍然很高黑石报告称,美国公寓房地产的出租率处于历史最高水平97%,预计租金将继续上涨趋势亚特兰大联储实时模型预测,8月核心CPI将达到6.3%,较前值大幅反弹,3)美国第二季度GDP上修至—0.6%(年率),GDI增长1.4%综合来看,美国经济保持了弹性,4)芝加哥联储数据显示,7月以来整体金融状况有所改善(读数越小,金融状况越宽松),这与美联储的政策收紧目标背道而驰鲍威尔讲话后,联邦基金期货市场定价9月加息75个基点的概率升至61%

展望未来,如果8月就业数据疲软+通胀继续下行,9月美联储仍可能加息50bp,那么我们前期判断的3.2%仍可能是美债的阶段性顶部但如果9月加息75bp,市场对11月和12月加息的预期也可能升温,届时美债收益率将有超过3.2%的风险但即使出现这种情况,考虑到衰退风险和紧缩预期的对冲,我们仍将其视为长期配置机会短期美联储的转鸽预期基本破产我们重申近期观点,美股熊市反弹结束后,仍将面临估值+盈利+回购三重压力,防范美股二次探底风险全球比较的逻辑还在继续即使欧洲央行大幅加息,在更脆弱的基本面下的可持续性仍存疑预计美元将保持强势强势美元继续打压大宗商品价格,金融属性较强的商品面临较大下行压力但后续仍需关注能源危机下供给侧收缩的影响

风险警告

1.俄乌冲突超出预期如果俄乌冲突超出预期,可能拖累美国经济增长,加剧衰退风险

2.美国的通货膨胀超出了预期如果美国通胀超预期,美联储的政策可能会更加激进