光伏产业链由上游光伏原材料中游光伏设备和下游光伏运营组成

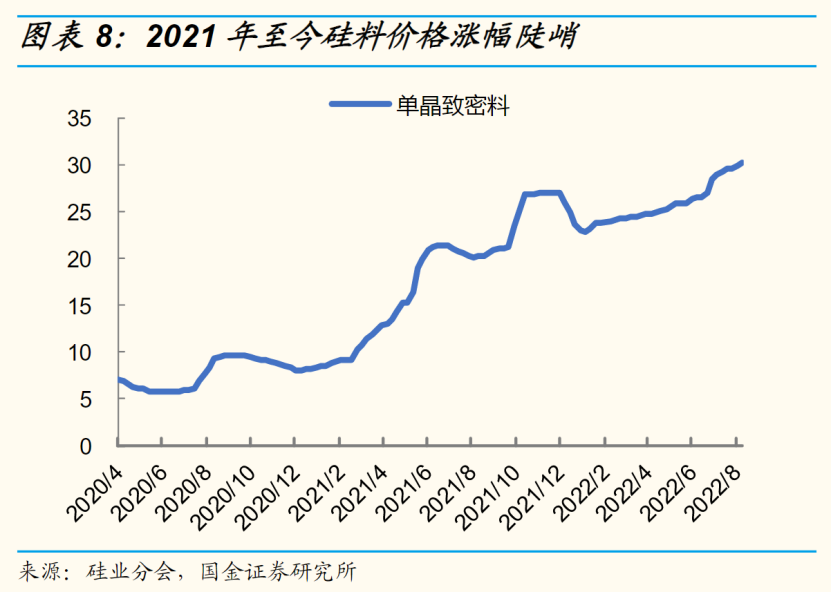

供不应求和有序用电相结合,使得今夏多晶硅供应更加困难今年以来,硅的价格一直在高烧由于光伏行业高度景气,下游需求旺盛,导致原材料短缺

据统计,单晶复合喂料和单晶致密材料的价格比2021年初上涨了两倍多。

晶科能源副总裁钱景最近预测,2022年硅材料依然非常紧张,2023年上半年将出现明显的缓冲或平衡趋势,预计2025年多晶硅产能达到300万吨,硅供应将绰绰有余。

据硅业分会统计,2023年底硅材料总供应量将达到156万吨,相当于600GW的光伏产量硅材料供应平衡后,影响必然是价格下降

东吴证券曾多红等人在8月15日发布的研报中称,GCL徐州三季度新增3万吨,乐山10万吨开始逐步投产,通威5万吨项目已满负荷,10万吨项目已投产,青海李浩5.5万吨项目投产,新特10万吨项目投产,同时,35000吨东希望一期已复产预计8月中下旬开始部分产能将逐步攀升释放产量,供应将逐季增加,打破供需偏紧局面硅料价格预计在8月底9月初开始下降

根据CPIA的预测,2022—2025年,中国每年新增光伏装机容量将达到83—99GW按照新增光伏装机容量1GW需要30万吨硅材料的比例,每年新增硅材料需求25—30万吨据BNEF预测,2022—2025年,全球光伏装机容量将达到228—252GW,每年新增硅材料需求68—76万吨

光伏产业链由上游光伏原材料,中游光伏设备和下游光伏运营组成山西证券小所在7月16日发布的研报中表示,目前主要产业链中最稀缺的环节是硅材料,预计年内价格将维持高位预计今年硅料有效供给约88—90万吨,硅片产能继续扩大,装机需求超预期硅料需求依然供不应求,价格将维持高位明年硅料产能将继续释放,硅料价格有望松动,将刺激下游需求持续高增长

硅环节的短缺导致产业链利润的分配主要集中在上游在6月10日发布的研报中,大不列颠证券刘杰表示,以通威为例,硅料环节的毛利率近两年大幅提升,2020年毛利率提升6.3个百分点,2021年提升32个百分点,毛利率几乎翻倍,电池组件毛利率从2019年的20.2%下降至2021年的8.81%,降幅近60%

肖锁表示,硅材料行业竞争格局相对稳定,龙头厂商有通威,保利协鑫,大全能源,新特能源虽然硅材料价格在过去两年持续上涨,但硅材料行业的毛利率持续上升,吸引了更多新的参与者进入市场,如青海李浩,新建晶诺和宝丰能源等,但由于技术方案等原因,新玩家产能投产速度较慢,投产时间集中在2023年

今年硅料实际供应增加不到30万吨,明年硅料供应相对充足分析人士预测,从2022年硅料产量来看,通威股份,大全能源,鄂尔多斯,东方日盛分别为2212.4,1212.2万吨